2023.08.21

「インボイス登録した方がよいですか?」

近頃よく聞かれる質問No1です。結論から言います。

「インボイス登録は必要ありません」

思い切った発言ですけれど、これが結論ですね。もちろん前提条件はあります。それは「悩んでいるなら」です。そもそも悩んでいない人は質問してこられません。悩むことなく登録しているんですよね。どういった方かというと、現時点で消費税を払っている人です。つまり消費税の課税事業者の方ですね。

課税事業者の方の多くは税理士がついているでしょう(消費税計算は複雑なので税理士なしでは申告が難しいです)。その顧問税理士に質問すれば、「登録してください」となります。もう悩む余地はありません。現時点で消費税を払っている課税事業者の方にとっては、インボイス登録するデメリットが非常に小さいからです。そして登録しないデメリットが大きいからです。

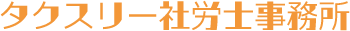

消費税の課税事業者にとってインボイス登録『する』デメリットは小さいです。多くの方にとってのデメリットは「これまで発行していた請求書に登録番号を記載する」という手間だけです。あるいは「消費税率ごとの税額を記載する」必要のある方もいます。でもそれだけなんですね。得意先が少ないならシステム変更も必要ありません。登録番号を記載するシャチハタ一つ作れば対応の終わる事業者も多いと思います。逆にインボイス登録を『しない』デメリットは計り知れません。

まずは得意先からの信用問題です。一般的に登録しない事業者は消費税を払っていません。消費税を払わない事業者というと年間の売上が1000万円未満の非常に小規模な事業者です。もしくは開業2年以内の会社です。あるいは消費税の申告をしていない(=脱税)事業者です。やばいですね。そこそこの規模の会社なのに、小さな会社と誤解されます。もしくはブラックな会社と思われます。どちらにしても信用問題ですよね。

さらに得意先から値下げ交渉される危険性があります。なぜなら得意先からするとインボイスを発行してもらえないことで、負担する消費税額が増えるからです。独禁法などでインボイスを発行しないことを理由にした『取引停止』は禁止されています。ですが『価格交渉』は禁止されていません。詳しい話しは省きますが、1%程度の値引き交渉はやむを得ない印象です。年商3000万円の会社なら30万円の利益の減少です。キツイですね。

同様に新しい取引を始めるにあたっても不利になります。新しい得意先候補の方は、他の条件が同一ならインボイス登録事業者を選ぶことでしょう。そのほうが自社の消費税負担が少なくなります。という事で、現在消費税を払っている事業者の方(=課税事業者)は、インボイス登録の一択です。選択の余地はありません。

冒頭でインボイス登録は必要ないと断言しておきながら、インボイス登録の必要性を力説しちゃいました。話を戻します。「インボイス登録は必要ですか?」と聞かれたら「必要ないです」と答えます。前提条件は「悩んでいるなら」です。

ではインボイス登録をするかしないかを、悩んでいる方はどのような方でしょうか?これまでの話しと逆の方、つまり消費税を払っていない方です。消費税を払っていない方を免税事業者と言います。先ほど少し触れましたが、売上が1000万円未満なら免税事業者です。消費税の納税義務がありません。この免税事業者がインボイス登録をすると、課税事業者となってしまいます。インボイス制度の最大の注目点です。登録をすることで、消費税の納税義務が発生します。

納税義務が発生して、負担はいくら増えるでしょうか?ざっくり言います。年間で20万円です。年収990万円のぎりぎり免税事業者で考えてみましょう。990万円のうち90万円が消費税です。全額を払う必要はありません。自身が費用として支払った消費税分を控除できます。当面の間(3年間)この控除できる金額は売上分の80%となります。つまり90万円から80%は控除して18万円が支払う消費税です。

さらにこの消費税の計算と申告できますか?これまで確定申告も大変だったのに、同時に消費税の申告書も作成しないといけません。税理士にお願いしても5万円は必要です。(消費税の申告料はこちら)18万円+5万円=23万円。つまり顧問税理士もいない小規模な事業者がインボイス登録することで、少なくても年間で20万円は負担が増えます。インボイス登録しないデメリットと、年間20万円の費用負担を天秤にかけてみて下さい。

インボイス登録をしないデメリットは、①小規模事業者とみなされること、②値引き交渉の可能性、③新規開拓が難しくなるという事でした。そもそも免税事業者は小規模事業者です。①は前提条件として取引しています。②の値引き交渉にしても絶対に値引きされるわけではありません。あくまで交渉です。仮に1%の値引きでも10万円にもなりません。消費税を払うより安いです。③の新規開拓についても、そもそも論です。これまで新規の売上先が増えていくのであれば、年収1000万円ぐらいは既に超えています。残念ながらですが、これまで順調でない新規開拓が順調でないままだという事になります。(悲しい現実ですが)

このようにインボイス登録をすることで、免税事業者は課税事業者となります。そもそも年収1000万円に満たない小規模な事業者を救済するために、免税事業者の制度がありました。小さな事業者は、消費税を納税する余裕もないだろう。計算して申告する手間も大変だろう。そういった小規模事業者を守るための免税制度だったわけです。

ところが今回のインボイス制度は、これまで守っていた小規模事業者からも消費税を徴収するシステムです。そもそも制度として矛盾しているように感じます。それだけでなく「インボイス登録をしないと大変なことになる」との印象操作を行っているようにも感じます。小規模事業者のみなさん、雰囲気に惑わされずメリットとデメリットをよく見極めてください。

ここまで読んでいただいた小規模事業者の方、ありがとうございます。もしかして既にインボイス登録をしてしまって後悔していますか?安心してください。インボイス制度が開始する数日前までなら登録を取り消すことができます。インボイス登録センターに取下げ書を送付してください。2023年9月30日までに書類が相手方に到達しなければなりません。9月30日は土曜日ですので厳密には9月29日必着です。早めにご対応ください。

※「適格請求書発行事業者の登録の取消しを求める旨の届出書」ではありません。こちらは制度が始まってからの書類ですのでご注意ください。※書式は任意です。詳しくは管轄のインボイス登録センターに電話で必ず確認してください。

よろしければFacebookページへの「いいね」、Google口コミ、Twitterフォローお願いします。

Facebookページ:https://www.facebook.com/taxleejunhee

Google口コミ:https://g.page/r/CYlRWs2DGb7MEAI/review

Twitter:https://twitter.com/leejunhee930